A alíquota interestadual 2025 representa um dos principais desafios tributários para empresas que realizam operações entre estados no Brasil. Neste artigo, explicamos detalhadamente como funciona essa tributação e como calcular corretamente usando as tabelas de ICMS interno e interestadual correspondente.

O que é a alíquota interestadual de ICMS em 2025?

A alíquota interestadual 2025 é o percentual aplicado sobre transações comerciais entre estados, diferenciando-se da alíquota interna aplicada em operações dentro do mesmo estado. O objetivo principal é evitar a guerra fiscal entre os estados, garantindo um equilíbrio na arrecadação tributária. As alíquotas interestaduais são estabelecidas pelo Senado Federal na tabela ICMS relacionando o estado origem e o estado destino da mercadoria.

Tabela alíquota interestadual 2025

Para saber qual alíquota interestadual aplicar em uma venda, consulte a tabela abaixo que relaciona estado de origem e destino da mercadoria. Antes de emitir a nota fiscal, confirme a alíquota junto à Sefaz para evitar regras adicionais que afetam os valores padrões.

Como calcular a alíquota interestadual?

Para calcular a alíquota interestadual 2025, é essencial conhecer os seguintes elementos:

Valor da operação comercial;

Alíquota interestadual (estado origem x destino);

Alíquota interna do estado destino;

DIFAL (Diferencial de alíquotas), que é a diferença entre a alíquota interna do estado destinatário e a interestadual.

Como o ICMS é pago para o estado de origem, o estado de destino requer uma parte do imposto e cobra essa diferença de alíquota.

Tabela alíquota interna 2025

Para os produtos ou serviços vendidos dentro do estado onde sua empresa está estabelecida, as alíquotas do ICMS são padronizadas e devem ser seguidas rigorosamente. Confira as alíquotas internas de cada estado atualizadas para 2025:

Exemplo de cálculo (MG e SP)

Uma empresa localizada em MG (Minas Gerais) vende um produto para um cliente em São Paulo no valor de R$ 300,00. Considerando que a alíquota interestadual entre esses estados é de 12%, o cálculo fica:

ICMS Interestadual (MG para SP): 300 x 12% = R$ 36,00

ICMS Interno (SP 18%): 300 x 18% = R$ 54,00

DIFAL: 54 - 36 = R$ 18,00

Neste caso, o estado de origem (MG) retém R$ 36,00 e a diferença de R$ 54,00 é destinada ao estado de destino (SP).

Com a reforma tributária em andamento, o sistema de tributação brasileiro passará por uma transformação significativa! A cobrança do ICMS deixará de ser feita no estado de origem e passará a ser realizada no estado de destino, garantindo uma distribuição mais equitativa da arrecadação entre as unidades federativas. Essa mudança exigirá que empresas adaptem seus sistemas e processos fiscais para evitar inconsistências e manter a conformidade tributária.

Quando usar alíquota interestadual

Na emissão da NF-e para outro estado, onde deve ser destacado o valor do frete, a fim de garantir a autorização fiscal da transação. Seu uso é obrigatório para quem está no regime normal (Lucro Real e Presumido) e a tabela de alíquota interestadual é essencial para determinar o ICMS correto em operações estaduais e interestaduais.

Antes de emitir uma nota fiscal, é indispensável consultar a tabela de alíquotas interestaduais vigente para assegurar que o percentual correto seja aplicado à operação. As regras do ICMS interestadual seguem diretrizes rigorosas da legislação brasileira, e empresas do Simples Nacional ou sob regimes especiais estão isentas da obrigação de destacar esse imposto em suas operações.

Para evitar problemas fiscais, recomendo sempre consultar um contador especializado. As normas tributárias estão em constante evolução, por isso, manter-se atualizado com as leis fiscais é fundamental para evitar penalidades e garantir que sua empresa opere dentro das diretrizes legais!

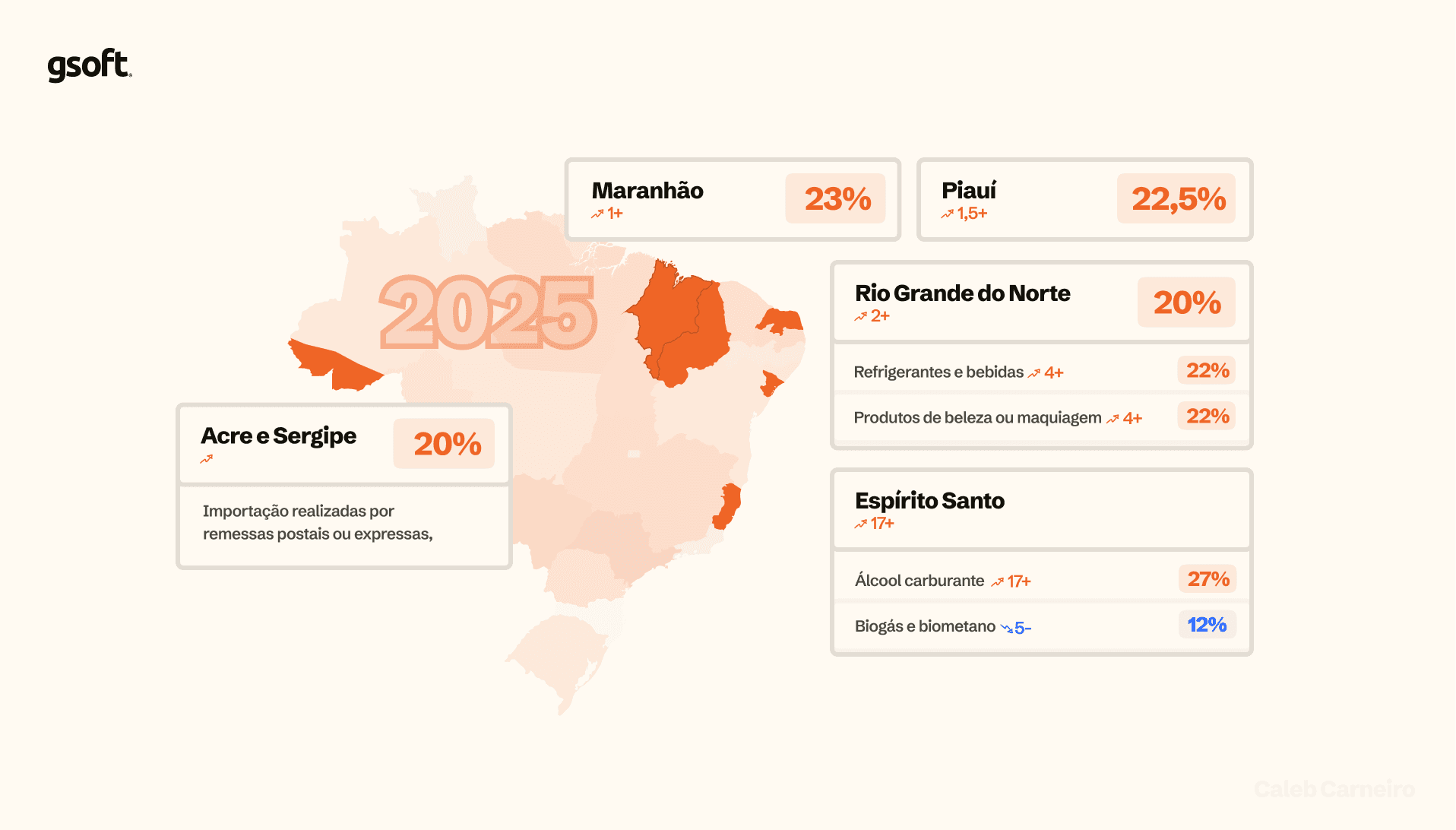

Quais as UF envolvidas nas novas alíquotas interestaduais em 2025?

Em 2025, seis estados terão mudanças na alíquota do ICMS! Fique atento às novas regras em Maranhão, Piauí, Rio Grande do Norte, Acre, Espírito Santo e Sergipe. Maranhão sobe de 22% para 23% (23/02). Piauí aumenta de 21% para 22,5% (01/04). Rio Grande do Norte eleva de 18% para 20% e ainda aplica um extra de 2% em produtos como refrigerantes e cosméticos (20/03). Acre e Sergipe passam a cobrar 20% em importações via remessas postais (01/04). Espírito Santo traz mudanças mais amplas: álcool carburante sobe de 17% para 27% (23/03), enquanto biogás, biometano e GNV já foram reduzidos de 17% para 12%.

Outra grande atualização foi a simplificação das regras de partilha do ICMS entre os estados de origem e destino. Agora, as normas são aplicadas de forma uniforme em todas as operações interestaduais, eliminando complexidades associadas ao regime tributário ou ao tipo de produto. Com isso, os empresários ganham mais previsibilidade e facilidade no cumprimento das obrigações fiscais.

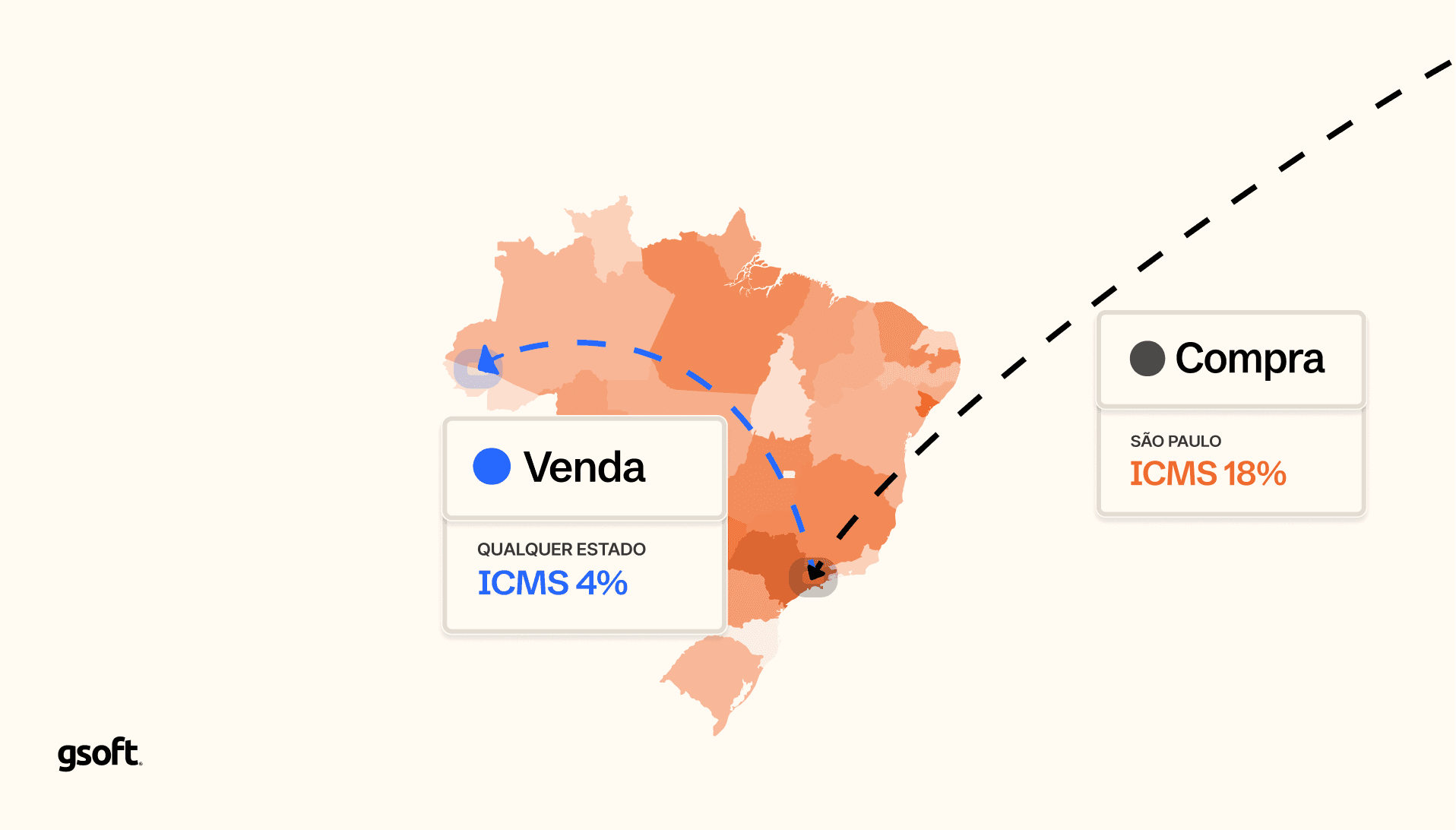

Alíquota interestadual praticada em produtos importados

A alíquota é sempre 4%, aplicada em todas as operações interestaduais com bens e mercadorias importados do exterior. Essa regra se aplica quando, após o desembaraço aduaneiro:

A mercadoria não passa por um processo de industrialização;

Ainda que ocorra transformação, beneficiamento, montagem ou recondicionamento, o bem final possua um conteúdo de importação superior a 40%.

Ao importar um produto, a alíquota do ICMS dele é definida pelo estado onde foi realizada a compra. Agora, se a mercadoria for revendida para outro estado, a alíquota interestadual de 4% deve ser aplicada, independentemente da revenda ocorrer imediatamente após a importação ou posteriormente.

Qual a taxa de ICMS para importação?

A taxa de ICMS é a interna do estado do comprador, incidindo sobre a guia do Imposto de Importação. Se sua compra foi no valor de R$ 100,00, ou seja, não ultrapassou 50 dólares americanos, você pagará, no momento da compra, o Imposto de Importação de 20%. Assim, o valor total devido ao site de compras internacionais será R$ 20,00.

Total de impostos pagos:

Imposto federal: R$ 20,00

Imposto estadual (ICMS): R$ 24,58 (que será destinado ao seu estado).

Total: R$ 44,58

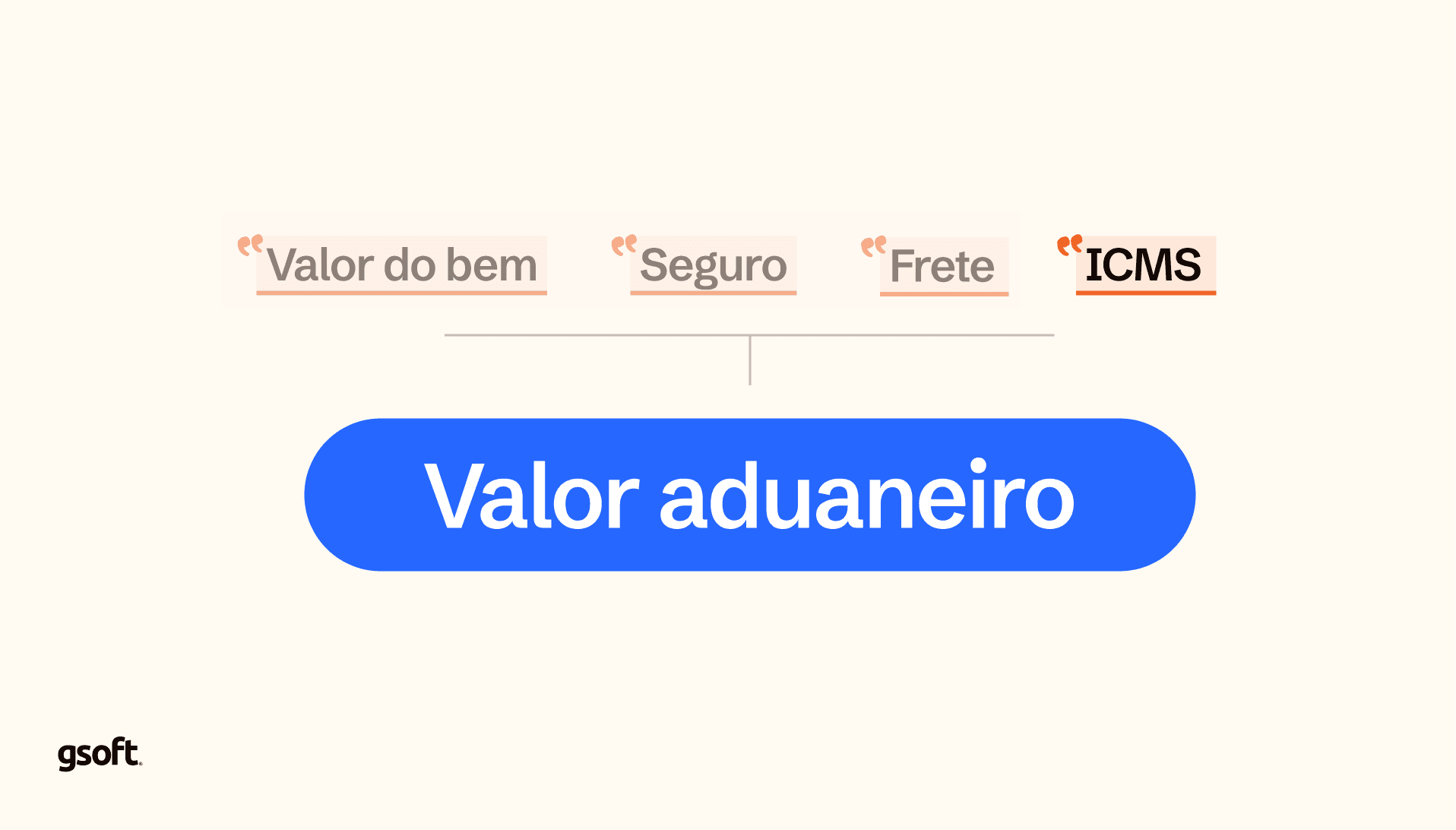

O exemplo acima utiliza uma cotação de R$ 5,50 por dólar para fins didáticos, e o "valor da compra" (valor aduaneiro) na imagem determina se uma compra se enquadra no limite de 50 dólares para calcular os impostos incidentes.

Conclusão

O grande objetivo dessas atualizações e alíquotas é construir uma legislação tributária mais harmônica, acompanhar a inflação e manter as alíquotas dentro de parâmetros econômicos sustentáveis. Diante desse cenário dinâmico, os empreendedores precisam estar mais atentos do que nunca às novas normas. Ajustar processos e contar com uma estratégia tributária eficiente fará toda a diferença para manter a competitividade no mercado!